オーストラリアで働く、アルバイトをする!

【留学生必見】オーストラリアで働くには?仕事の探し方と税金のしくみ

オーストラリアで働く条件や仕事の探し方についてご紹介します。TAX FILE NUMBERの取得

オーストラリアで仕事、アルバイトをするには、TAX FILE NUMBER – タックスファイルナンバー(納税者番号)が必要になります。また、働かなくてもワーキングホリデービザ以外の労働許可が付与されているビザ(学生ビザ含む)をお持ちの場合、「タックスリターンをしていない」としてペナルティーの対象となることを避けるため、タックスリターン不要であることを確定させるNon-Lodgement Adviceという書類を提出しますが、その際にもTAX FILE NUMBERが必要になります。

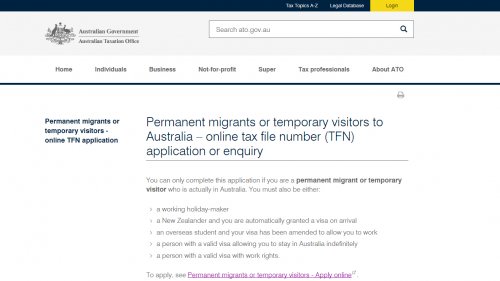

2025年11月現在TAX FILE NUMBERの取得申請はインターネットでのオンライン申請となっています。オーストラリア入国後、以下のATO(Australian Taxation Office)のウェブサイトかATO TFN application or enquiryから申請できます。

TFNは、申請をしますと2週間~1ヶ月程で番号が送付されます。今回取得する番号は一生使うものになり、例えば将来5年後に再度オーストラリアで働く、となった場合も同じ番号が必要となりますので、失くさないようお気をつけください。

タックスファイルナンバーの申請方法・入力方法につきましては、弊社の無料学校手続きサービスをご利用のお客様、またはサポートにお申し込みのお客様へご案内しております。お問い合わせフォーム、お電話でお問い合わせ頂いても回答致しかねます。ご質問はATOにお問い合わせください。

ABN (Australian Business Number)の取得

2025年11月現在、ABNの取得申請はインターネットでのオンライン申請となっています。以下のATO(Australian Taxation Office: 国税局)のウェブサイトApplying for an ABNから申請できます。

ABNは、申請をしますと2週間~1ヶ月程で番号が送付されます。なかなか届かない場合は問合せが必要となりますので、Application No.は忘れずに控えておきましょう。

なお、ABNはTFN(タックス・ファイル・ナンバー)と異なり、必要がなくなったらキャンセルすることができます。

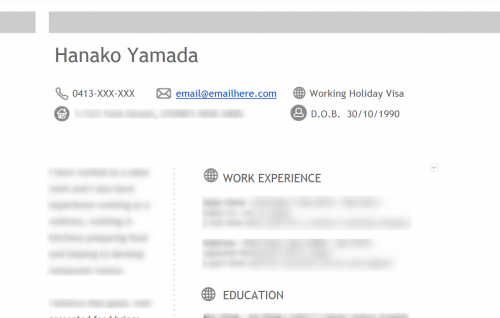

履歴書(英語版、日本語版)

日系の飲食店や会社では英語の履歴書は不要な場合もありますが、オーストラリアでアルバイトする際には基本的に英文履歴書が必要です。

履歴書は日本のように決まった雛形があるわけではありません。履歴書の見栄え・印象も大事です。インターネットで「英文履歴書」で検索すると様々なフォーマットが出てくるので、自分にあったフォーマットで作成しましょう。書き方がわからない場合は、学校のアクティビティやスチューデントサービスを利用して書き方を学ぶ方法もあります。

参考:ブログ「ローカルジョブをゲット!ー履歴書編ー」

オーストラリア留学センターの無料現地サポート

オーストラリア留学センターの無料留学手続きサービスご利用の皆様へは、現地サポートオフィスにて英文履歴書サンプルをご提供しております。

オーストラリア留学センターの無料留学手続きサービスご利用の皆様へは、現地サポートオフィスにて英文履歴書サンプルをご提供しております。

オーストラリアで仕事を探す

オーストラリアで仕事を探すには、インターネットのクラシファイドサイトなどで調べて、問い合わせます。最近では、インスタグラムなどに求人をポストするカフェなども増えました。また、履歴書を直接お店へ持っていく方法も一般的です。お店へ履歴書を持っていく場合は、必ず採用権限のある人に渡しましょう。

履歴書を10枚~50枚配り歩いてようやく1件アルバイトをゲットしている方も少なくありません。アルバイト探しには根気と英語力が不可欠です。

また、募集をかけていなくても働きたい先が見つかれば交渉次第では面接を受けさせてもらえるケースもあります。まずは店員さんに顔を覚えてもらえるくらい通いつめて、マネージャーに話を通してもらって、しっかり自分をアピールしましょう。

履歴書を渡した後は、採用担当者から連絡(電話のことが多い)⇒面接 ⇒<トライアル>⇒ 採用(または不採用)という流れになります。

参考:ブログ「ローカルジョブをゲット!ーお店回り編ー」「ローカルジョブをゲット!ートライアル準備&本番編」

なお、ワーキングホリデーメーカーを雇う場合、雇用主は国税局に登録しなくてはなりません。登録しなくても雇うことはできますが、登録雇用主以外はワーキングホリデービザ滞在者のための所得税率を適用できません。その場合は、非居住者の税率で源泉徴収され、タックス・リターンでワーキングホリデーの税率に修正することになります。皆さんの手取り収入にも影響しますので、ワーキングホリデーの皆さんは面接の際、必ずワーキングホリデービザ滞在者である旨伝えましょう。

仕事探しに必要な英語力は?

職種にもよりますが、英語で接客するようなカスタマーサービス業では最低でもIELTS5.5以上の英語力(語学学校のクラスレベルUpper-Intermediate程度)、より好条件の職場を求める場合にはIELTS6.5以上(語学学校のクラスレベルAdvanced程度)は必要です。バイトを始める前に、まずは語学学校で最低でもこのレベルの英語を目指してしっかり勉強しましょう。英語力は時給にも影響します!

アルバイトの雇用期間

また、最近ではABNを取得しフードデリバリーなどで収入を得ている方もいると思いますが、ABNでのお仕事についても、この6ヶ月間ルールは適用されます。1つのエンドユーザー(仕事を依頼し対価を支払ってくれる人)につき6ヶ月間までとなっていますので、ご注意ください。詳細は移民局のウェブサイト「Working Holiday Maker (WHM) program – Exemptions to condition 8547」【Self-employer】の欄を参照ください。

学生ビザは期間は決められていませんが、コース期間中は2週間の労働時間が 48時間以内までと制限されています。この48時間の計算ですが、2週間ごとではなく、常に前後2週間が48時間以内である必要がありますので、ご注意ください。Master Degree by ResearchやDoctoral Degreeは対象外です。長期休暇などコース期間外は労働時間制限はありませんが、学生ビザの「コース期間外」とは、コースにおいてあらかじめ設定された休暇となりますのでご注意ください。詳細についてはご自身のVEVO及びvisa grant letterをご確認ください。

その他、観光ビザやETASビザなど就労許可(Work Permit)のないビザ所有者はいかなる場合も仕事に就くことは認められていません。

英語が判らなかった、知らなかった、知り合いが大丈夫と言った、というような理由は一切認められません。詳しくはビザコンサルタントにご相談ください。

アルバイトの雇用状況

オーストラリアに留学する日本人のアルバイト先としては、日本食レストラン、旅行業界が多いですが、最近では英語力をつけ、ローカルのカフェやレストラン、アパレルショップなどで働く方も増えてきました。手に職系では、美容師、整備士、トリマーなどがあります。

事務系の仕事につく場合はかなりの英語力が必要とされ、現地の大学生などがインターンシップなどを通じて採用されるケースがほとんどです。

オーストラリア人が経営している会社でも日本人が経営している会社でも最低限の常識が必要です。面接に遅刻するのはもってのほかですが、殆どの業界では、Tシャツにビーチサンダル、金髪で面接に来る人は雇用主が嫌がられますので、短期のアルバイトでも気を引き締めてください。

Q. 現地でアルバイトは見つかりますか?

A. 状況によります。2025年11月現在のオーストラリアの雇用状況は、総合的にみて数年前より高い英語力と技術が求められるようになっており、「英語ができなくてもなんとかなる」という時代ではなくなりつつあるのは確かです。

その一方、弊社のお客様の中には、従来と変わらずに現地でアルバイトを見つけている方が多くいらっしゃいます。英語力が初級レベルで渡航された方でも、現地到着後、しっかりと語学学校に通って英語力を着実に伸ばし、レジュメを配り歩くなど積極的に行動することで、結果につなげている方も多いです。

そのため「誰でも簡単に見つかる」とは言えませんが、英語環境で働ける英語力+正しい準備と行動を重ねれば、今のオーストラリアでも十分にチャンスはあります。これは、現地で留学生を日々見守っている私たちの実感です。

※オーストラリア留学センターでは、英語力が伸びる留学期間を最低10週間と考えており、10週間以上語学学校に通うことをおすすめしています。カウンセリングでは「留学中の目標」「留学中にやってみたいこと」「そのためにどんな準備をすればいいか」などを一緒に考え、学校選びやコースプラン作成のお手伝いをしています。なお、「英語力が伸びる留学期間」についてはこちらの記事も参考にしてください。

Q. アルバイトを見つけやすい時期や場所はありますか?

A. オーストラリアのアルバイト求人市場は時期によって変動します。冬場は観光のオフシーズンとなることから、場所によっては求人が少なったり、同じ職場でもシフトに入れる日数が減ったりすることも考えられます。例年、夏場のオンシーズンに向けては求人が増えていく傾向があります。また、都市部ほど競争率は高くなっており、少し郊外へ行くと見つけやすい傾向にあります。

アルバイトの時給はどのくらい?

オーストラリアの法定最低時給は2025年7月施行A$24.95(約2,745円)なので、所得税15%を差し引いたワーキングホリデービザ保有者の実質最低時給(手取り)はA$21.21 (約2,333円)です。法定最低時給は毎年7月1日に見直されます。

日本食レストランではこの最低時給スタートが多く、出来る仕事や管理責任範囲の幅が広がるにつれて時給があがることもありますし、週末は平日よりも高くなるのが一般的です。また、英語力が高くローカルで仕事をゲットされた方はA$25ドル以上でスタートの方もいます。

留学生・ワーキングホリデーメーカーの方がオーストラリアでアルバイトをする場合、9割が接客業と言われており英語+経験が雇用の決め手となりますので、日本でアルバイト経験(カフェやレストランでのカスタマーサービス)がある方はそれもしっかり履歴書に書いてアピールしましょう。

<注1>日本円は弊社が取得できる最新の送金レート(A$1=110円) で換算しています

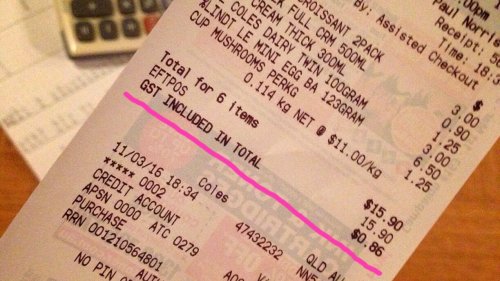

オーストラリアの消費税(GST)について

GSTとは、オーストラリアの消費税でGoods and Services Tax の通称です。2000年 7月 1日より GSTが導入されて以降、2025年11月現在まで商品やサービスにおける税率は10%です。値段は税金込み表示となっていますので買い物の際に消費税(GST)を意識することは少ないでしょう。

オーストラリアでは「軽減税率」が採用されているため、嗜好品やサービスは課税対象、生鮮食料品など生活必需品は非課税となっています。

オーストラリア出国前60日以内に購入したA$300以上の商品にかかるGSTは、空港で払い戻しを受けられるサービスがありますので、大きな買い物をする場合は店員さんに事前に確認しておくと良いでしょう。

オーストラリアの所得税について(2025年11月現在)

ワーキングホリデービザ滞在者の場合

ワーキングホリデービザ滞在者の税法上のステイタスにかかわらず、所得税率はワーキングホリデー独自の税率表が適用されます。「雇用主がワーキングボリデー関連の登録をしておらず、非居住者の税率で源泉徴収されているため調整したい」「年収が$45,001を超えている」「給与収入以外の収入がある」など特別な場合を除いてはタックス・リターン及びNon-Lodgement Adviceは不要です。雇用主がワーキングホリデーの人を雇用するための登録をしていない場合は、税法上の非居住者として所得税が引かれますので、手取りは少なくなります。この多く引かれてしまった分はタックス・リターンを行うことで調整することができます。

2021年12月17日に、日本を含むa non-discrimination article (NDA) countryのワーキングホリデービザ保有者については、その他の条件が”居住者”に該当する場合、”居住者”の税率とする旨の発表がありましたが、2025年11月現在、ほとんどのワーキングホリデーメーカーは”税法上の居住者”には該当しません。

2023年6月27日のATO(Australia Taxation Office: オーストラリア国税局)による発表の概要です。

- ワーキングホリデービザでの労働はあくまでホリデーをサポートするためのものであり、主目的はホリデーである。つまり、生活のベースは母国にあり、オーストラリアに居住する目的ではないため、”税法上の居住者”にはあたらない。

- 配偶者ビザや就労ビザのパスウエイとしてワーキングホリデービザを利用する場合は、オーストラリアに居住する意志が認められることから、”税法上の居住者”として扱う。

学生ビザ滞在者の場合

6ヶ月未満のコースを受講する学生ビザの方は「非居住者」、6ヶ月以上のコースを受講する学生ビザの方は「居住者」扱いとなります。なお、源泉徴収(給与から予め差し引かれる所得税)は税率表通りの金額ではありません。タックス・リターン(確定申告)により税率表どおりの金額へ調整します。

また、会計年度内に収入がなかった方などタックス・リターンが不要な方もNon-Lodgement Adviceという書類の提出が必要です。

タックスリターン(確定申告)とは?

Tax Return(タックス・リターン)とは確定申告です。その会計年度(オーストラリアは7月1日から翌年の6月30日までを決算期としています)の収入や支出について税金に関する申告を行わなければなりません。

日本では会社員の場合たいていこの手続も「年末調整」といって会社がやってくれますが、オーストラリアでは各個人で行います(税理士などに依頼することも可能です)。

ここで言う「Return」とは、「税金が戻ってくる」という意味ではなく、「申告をする」という意味です。つまり、多く納めすぎていた場合は返金対象となりますますが、逆に少なく納めていた場合は追加課税の対象となります。

留学生・ワーキングホリデーの方もアルバイトで収入を得ている場合、Tax Returnの対象となります。自分がTax Returnを行うべきかどうかわからない場合は、オーストラリアの税理士や会計士に確認しましょう。なお、Tax Returnを行わなくてよい場合にもNon-Lodgement-Adviceという書類の提出が必要です。

※備考※

・このページは2025年11月現在の情報に基づいています。