オーストラリア年度末の所得税申告

【留学生向け】タックスリターンの基本と申告方法

タックスリターン (Tax Return) とは日本でいうところの所得税の確定申告です。対象者には学生ビザやワーキングホリデービザ滞在者も含まれます。「タックスリターンをするとお金が戻ってくる!」という都合のいい話だけが蔓延しがちなタックスリターンについてご案内します。| 目次 |

タックスリターン(TAX RETURN)の概要

オーストラリアの会計年度は7月1日から翌年の6月30日までです。この期間の収入や支出について所得税に関する申告を原則10月31日まで(登録税理士に依頼する場合は翌年の5月15日まで)に行わなくてはなりません。多くの場合、源泉徴収されていた税金の一部が戻ってくるので、税金の還付手続き(Tax Refund)と思われがちですが、「Return」とは税金が戻ってくるという意味ではなく、「申告をする」という意味なのです。

タックスリターン(TAX RETURN)について確認しよう!

申告が必要な人

日本では、自分で確定申告をしなければならない人は限られていますが、オーストラリアではほとんどの人が自分でタックスリターン(確定申告)などの手続きをする必要があります。自分がタックスリターンを行うべきかどうかわからない場合は登録税理士に確認しましょう。また、税率やタックスリターンの条件は「税法上の居住者」「税法上の非居住者」「ワーキングホリデービザ滞在者」のどれに該当するかによって異なります。自分のステイタスが不明な場合も登録税理士に確認しましょう。国税局(ATO = Australian Tax Office)とのトラブルを避けるためにも、自己判断は禁物です。

| 会計年度中の収入 | 就労不可 (観光ビザなど) |

就労可 (ワーキングホリデービザ) |

就労可 (税法上の非居住者*3) |

就労可 (税法上の居住者*3) |

|---|---|---|---|---|

| なし | 不要 | 不要 | Non-lodgement advice | Non-lodgement advice |

| あり | ー | 不要 / タックスリターン *1 | タックスリターン | タックスリターン / Non-lodgement advice *2 |

*2: 収入のすべてが給与収入且つA$18,201未満で源泉徴収がA$0などの一定の条件を満たせばタックスリターン不要の場合があります。ただし、その場合は「Non-lodgement advice」の提出が必要です。

*3: 税法上の居住者かどうかは、ATOウェブサイト内のこちらのツールにてご確認ください。「Are you a resident decision tool」

参考:ATOウェブサイト「Working holiday makers」「Do I need to lodge a tax return?」

ワーキングホリデービザ滞在者

ワーキングホリデービザ滞在者の税法上のステイタスにかかわらず、所得税率はワーキングホリデー独自の税率表が適用されます。「雇用主がワーキングボリデー関連の登録をしておらず、非居住者の税率で源泉徴収されているため調整したい」「年収が$45,001を超えている」「給与収入以外の収入がある」など特別な場合を除いてはタックスリターン及びNon-Lodgement Adviceは不要です。雇用主がワーキングホリデーの人を雇用するための登録をしていない場合は、税法上の非居住者として所得税が引かれますので、手取りは少なくなりますが、この多く引かれてしまった分はタックスリターンを行うことで調整することができます。

2021年12月17日に、日本を含むオーストラリアと租税条約を結んでいる国(a non-discrimination article (NDA) country)のワーキングホリデービザ保有者については、その他の条件が”居住者”に該当する場合、”居住者”の税率とする旨の発表がありました。しかし、2025年7月現在、下記の理由によりほとんどのワーキングホリデーメーカーは”税法上の居住者”には該当しません。

2023年6月27日のATO(Australia Taxation Office: オーストラリア国税局)による発表の概要です。

- ワーキングホリデービザでの労働はあくまでホリデーをサポートするためのものであり、主目的はホリデーである。つまり、生活のベースは母国にあり、オーストラリアに居住する目的ではないため、”税法上の居住者”にはあたらない。

- 配偶者ビザや就労ビザのパスウエイとしてワーキングホリデービザを利用する場合は、オーストラリアに居住する意志が認められることから、”税法上の居住者”として扱う。

参考:ATOウェブサイト「Australian residency if you’re on a working holiday or visit」「Taxation of Australian resident WHMs from NDA countries」「Australian resident for tax purposes」

学生ビザ滞在者の場合

6ヶ月未満のコースを受講する学生ビザの方は「非居住者」、6ヶ月以上のコースを受講する学生ビザの方は「居住者」扱いとなります。なお、源泉徴収(給与から予め差し引かれる所得税)は税率表通りの金額ではありません。Tax Return(確定申告)により税率表どおりの金額へ調整します。

また、会計年度内に収入がなかった方など申告の必要がない方ももNon-Lodgement Adviceという書類の提出が必要です。

税率 FY2025-2026

| Taxable Income (所得) |

Resident tax rates (居住者の税率) |

Foreign resident tax rates (非居住者の税率) |

Working holiday maker tax rates (ワーキングホリデーの税率) |

|---|---|---|---|

| 0 – $18,200 | 非課税 | 30% | 15% |

| $18,201 – $45,000 | $18,200を超える金額に対して16% | 30% | 15% |

| $45,001 – $135,000 | $4,288 + $45,000を超える金額に対して30% | 30% | $6,750 + $45,000を超える金額に対して30% |

| $135,001 – $190,000 | $31,288 + $135,000を超える金額に対して37% | $40,500 + $135,000を超える金額に対して37% | $33,750 + $135,000を超える金額に対して37% |

| $190,001 and over | $51,638+ $190,000を超える金額に対して45% | $60,850 + $190,000を超える金額に対して45% | $54,100 + $190,000を超える金額に対して45% |

参考:ATOウェブサイト「Tax rates – Australian resident」「Tax rates – working holiday maker」「Tax rates – foreign resident」

※FY2024-2025以前の所得税率を知りたい方は上記のリンクからご確認ください。

タックスリターン(TAX RETURN)の手続き

タックスリターンには手続きは大きく分けて3つのパターンがあります。

- 手続き不要

- Non-lodgement Advice

- タックスリターン

手続き不要

労働許可のない観光ビザの方、ワーキングホリデーで収入のすべてが給与収入且つA$45,001未満などの条件を満たす場合はタックスリターンもNon-lodgement adviceも不要です。Non-lodgement Advice

労働可能なビザ(学生ビザ含む)でも、一定の条件を満たす場合、タックスリターンが不要となることがあります。その場合には、Non-lodgment adviceという書類をATOに提出し、タックスリターンが不要な旨を確定させなければなりません。こちらはmyGovの他、書面でも簡単に提出できます。Non-lodgment advice 2025(PDF) ※ATOウェブサイトをダウンロードして必要事項を記入し、書式下部に記載されている住所へ送付します。国外からの場合は最寄りの都市は”SYDNEY NSW 2001”となります。

参考:ATOウェブサイト「Non-lodgment advice 」

タックスリターン

準備するもの

① Income Statement(インカムステイトメント)もしくはPAYG Payment Summary(ペイメントサマリー)Pay Slipではありません。雇用主がSingle Touch Payrollという方法で国税局に申告している場合、Income Statementという書類をオンラインで確認します。個人の場合はmyGOVから確認できます。myGOVを登録しない場合は国税局に電話して書類を送ってもらうことができます。7月14日までに各雇用主が登録することになっており、すでにmyGovに登録し、ATOとの紐付けが完了している方は、雇用主側の手続きが完了次第、”New myGov inbox message”というメールが送られてきます。受領したら、myGovにログインしてメッセージ及びIncome Statementを確認しましょう。

雇用主がSingle Touch Payrollを国税局への申告に利用していない場合、PAYG Payment Summaryという書類を直接雇用主から受領します。法律上、7月14日までに発行しなければならないことになっているので、この日を過ぎても受領していない場合は雇用主に問い合わせましょう。

登録税理士を通してタックスリターンをする場合、登録税理士は専用のオンラインサービスから顧客の情報にアクセスすることができるため個人での確認は不要です。

② Tax File Number

③ 仕事に関連した経費の領収証

法律で差し引くことが認められた仕事に関する支出(Deductable Expense)がある場合は、領収証などをまとめておきまましょう。この支出の内容は業種によって細かく定められており、法律にそっていない場合には是正勧告の対象になり、罰金を課せられることもあります。国税局とのトラブルを避けるため、確実でない場合には登録税理士に相談しましょう。

④ その他の収入に関する書類

銀行利息など、その他申告を必要とする収入がある場合には、その書類も準備しましょう。

⑤ Medicare Entitlement Statement

“税法上の居住者”ではあってもMedicare(国民健康保険)の対象とならない学生ビザなどを保有する場合には、Medicare Levy(健康保険料)の免除を受けるためにMedicare Entitlement Statement ※Services Australiaウェブサイトが必要です。こちらはメールで申請書を提出し、承認確認の書類を郵送で受け取ります。

⑥ 銀行口座詳細

手続手段

申告の方法は大きく分けて下記の3つです。- 登録税理士に依頼する

- オンラインで自分で手続する

- 書類作成サービスを利用する(申告期間中ショッピングセンター等に臨時ブースが登場します)

| 方法 | こんな人にオススメ | メリット | デメリット |

| 登録税理士(Tax Agent)に依頼する |

|

|

|

| オンラインで自分で申告する |

|

|

|

| 書類作成サービス |

|

|

|

オーストラリア留学センターではタックスリターンのお手伝いはしておりません。タックスリターンのオンライン申請の仕方などについてのお問い合わせには回答致しかねます。ご不明な点は、ATOもしくは登録税理士へご相談ください。

オンラインでタックスリターンをする

myGovを利用して、オンラインでIncome Statementの確認、タックスリターンや「Non-lodgement advice」の提出などを行う場合、myGov登録及びATO(Australian Taxation Office:国税局)との紐付けが必要です。myGovとは、オーストラリアの公的サービスのプラットフォームで、登録することで様々な公的サービスを一括して管理することができます。1. myGovの登録

myGov登録方法 – わかりやすい説明(英語) ※myGovウェブサイト

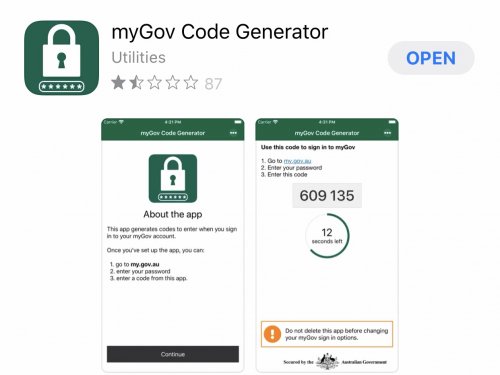

Step 4: Enter your mobileは海外にいてオーストラリアのSMSが使えない場合はSkip this stepをクリック。Secret questions を入力して登録を完了させます。その後、スマートフォンにmyGov Code Generatorアプリをインストールして自分のアカウントに紐付けすることで認証方法が変更されます。

Secret questionを認証方法としてmyGovを開くことはできますが、SMSかmyGove Code Generatorいずれかの認証方法を設定しないとATOへの紐付けができません。

myGov Code Generatorのセットアップ方法(英語) ※myGovウェブサイトStep 7: Set up a sign in back upは海外にいてオーストラリアのSMSが使えない場合は不要。

2. myGovアカウントにATOをリンク

myGovアカウントとATOのリンク方法 – 説明動画(英語)(1:40あたりから) ※ATOウェブサイト

- 本人確認のために指示された書類が準備できる場合⇒Questions Specific to you

- 本人確認のために指示された書類が準備できない場合(過去にタックスリターンをしたことがない等)⇒必ずUse a linking codeを選択し、ATO(オーストラリア国内からは13 28 61)に電話してlinking codeを確認して手続きを進めます(動画の2:00あたり)。

myGovにログインし、Australian Taxation Officeを開きます。”For action”の”Outstanding lodgments and payments”右横の”View”をクリックすると未申告のタックスリターンが表示されるので、”Prepare”をクリックして手続きを行います。

タックス・リターンの方法 – 説明動画(英語) ※ATOウェブサイト

- myGovのアカウントを持っているが、認証方法をSMSにしたまま帰国しmyGovが開けないという方は新しく別のemailアドレスでアカウントを作成し直す必要があります。以前と同じemailアドレスを使いたい場合は、myGov helpdeskに電話してそのemailアドレスを解除してもらった後、アカウントを作成し直します。

- 学生ビザなどで”税法上の居住者”となる場合にMedicare Levyの免除を受けるために必要なMedicare Entitlement Statement ※Services Australiaウェブサイトをメールで提出。承認確認の書類は郵送となりますが、オーストラリア国外への配達も可能なようです。

- タックスリターンで返戻金を受け取る場合は、オーストラリア国内の銀行口座もしくは小切手となります。本人名義以外の口座での受取はできません。

3-2. Non-lodgement Adviceを提出

myGovにログインし、Australian Taxation Officeを開きます。メニューからTaxを選択し、プルダウンメニューからLodgements、さらにNon-lodgement adviceを選び手続きを行います。

参考:ATOウェブサイト「Lodge a Non-lodgement advice」

タックスリファウンド(TAX REFUND) / タックスペイメント(TAX PAYMENT)

タックスリターンが完了すると、2~4週間で Notice of Assessment という書類が届きます。これはあなたの申告が受理された旨の通知になります。本人証明書としても使える書類ですから大切に保管してください。

所得税の還付がある場合、申告後2~4週間で指定した銀行口座に振り込まれます。逆に追加徴収がある場合はこのNotice of Assessmentが請求書も兼ねていますので、指示にそって支払をしましょう。

タックス・リターン(Tax Return)のトラブルを避けるために

確定申告の書類は最低4年間保管!

個人のタックス・リターンに問題があった場合、ATOは2~4年間過去に遡って修正や是正勧告を行うことができます。この書類を受け取った人の多くが、申告後1,2年ほど経ってから送られてきたと言っていました。タックスリターンの控え、申告に使用した書類は最低4年間は保管しておきましょう。住所変更は確実に!

日本に帰国した後も、該当のタックスリターンについては責任を負います。ATOに対する住所変更は確実に行っておきましょう。英語対応に自信がない人は、登録税理士に依頼する!

是正勧告の内容を確認したり、異議を申し立てたりは英語での対応となります。英語での対応に自信のない人は、登録税理士に確定申告を依頼すると、是正勧告に関する対応もしてもらえる場合が多いので安心です(サービス内容については各登録税理士にご確認ください)。こんな時どうする?

Income StatementまたはPAYG Payment Summaryが入手できない

Income Statementが確認できない場合、雇用主がSingle Touch Payrollを利用していない可能性があります。その場合は直接雇用主からPAYG Payment Summaryを受領しましょう。Income Statementが確認できず、何らかの理由でPAYG Payment Summaryも受領できない場合(退職の際にもめごとがあった、雇用主が廃業した等)は、タックスリターンを登録税理士に依頼しましょう。登録税理士は国税局のデータベースにアクセスし、依頼があった顧客のデータを調べることができます。ただし、キャッシュジョブなど雇用者が法律で定められている源泉徴収を行っていないためIncome StatementやPAYG Payment Summaryがもらえない場合もあるので注意が必要です。

会計年度の途中で帰国する

タックスリターンは原則、会計年度が終わる6月30日より後に行います。会計年度の途中で帰国する場合、次のいずれかの方法で申告することになります。通常の期間内に申告する

オーストラリア国内での手続きと同じです。オンラインでも申告できます。ただし、これによりタックスリファンド(返戻金)を受け取る予定の方はオーストラリア国内銀行の口座解約について注意が必要です。詳しくは後述の「帰国後にタックスリターンによる返戻金を受領予定の方」をご確認ください。早期申請する

会計年度途中での申告は原則認められていません。しかし、申告期間前にオーストラリアを出国し、オーストラリアに戻る予定がない、かつ出国後にオーストラリアでの収入(銀行利息なども含む)がない等の場合は特例として早期申請が認められています。紙ベースでの申告のみで特別な書類も必要になりますので、早期申請が必要な場合は登録税理士へ依頼するのがおすすめです。タックスリターン(Tax Return)を忘れていた!

個人でのタックスリターン申告期限はその年の10月31日までです。登録税理士に依頼する場合は翌年5月15日まで延長可能です。また、申告期限を超えたからといって、もう申告できないというわけではありません。むしろ、一刻も早く申告する必要があります。現在、移民局とATOは情報の照合を行っており、ビザ取得や入出国記録などからタックスリターンの未申告が発覚した場合、最大4年まで遡って1年分の申告につき最大A$1,650のペナルティが課されます。実際に、私の周りにも高額のペナルティを支払うことになった人がいます。過去のタックスリターンを忘れていたという人は放置せずできるだけ早く申告しましょう。

ATOから是正勧告が来た!

その書面は「是正勧告に対して意義があれば28日以内に対応するように」書かれています。つまり、何もしなければ「国税局のいうとおり」となり、追徴課税されてしまいます。放置せずに内容をよく読んで対応しましょう。6・7月に帰国する/した方

6月中に仕事を辞めたがお給料を7月に入ってから受領した場合

タックスリターンの計算が働いた期間ではなく、給与の支払日ベースで行われるため、翌年もタックスリターンが必要です。例えば、2025年6月25日に退職⇒2025年7月5日に最後の給与を受領した場合、2024/2025年度のタックスリターンと2025/2026年度のタックスリターンの両方が必要になります。

労働可能なビザでオーストラリアに滞在し7月に出国する場合

7月に受け取った給与がなくても翌年Non-lodgement adviceの提出要です(もしくは前年度のタックスリターン/Non-lodgement adviceにて翌年以降タックスリターン不要に✓する)。就労可能な状態でオーストラリアにいたというのがポイントとなります。例えば、学生ビザ保有者が2025年6月20日に退職し、2025年6月30日に最後の給与を受領、2025年7月15日に出国した場合、2024/2025年度のタックスリターンと2025/2026年度のNon-lodgement adviceの提出が必要になります。

近年、ATO(Austrslian Taxation Office: 国税局)は移民局が管理するビザや出入国のデータとマッチングし、タックスリターン等の監視を強化しています。

※ワーキングホリデービザ保有者は、一定の条件を満たすと、タックスリターン及びNon-Lodgement-Adviceの提出は不要となっています。

帰国したら終わりではなく、必要な公的手続きをすべて終わらせるまでが留学やワーキングホリデーだと思って、「いつ」「どの」手続きが必要なのかしっかり確認して忘れずに手続きしましょう。

帰国後にタックスリターンによる返戻金を受領予定の方

タックスリターンにて返戻金を受け取る場合、オーストラリア国内銀行の本人名義の口座もしくは小切手での受取になります。2025年7月現在、発行者についての情報を得るのが難しいことから、日本国内の金融機関のほとんどが海外発行小切手の換金手続きを終了しています。小切手の有効期限内に渡豪する予定のある方は、オーストラリアの銀行で換金することが可能ですが、それ以外の方は、すべての手続きが完了するまでオーストラリア国内銀行の口座解約を待つ、もしくは海外送金可能な登録税理士に手続きを依頼することをおすすめします。オーストラリアの主要4銀行のオーストラリア国外からの口座解約方法については「【帰国後に慌てないために】留学生活を締めくくる!必要な手続きチェックリスト」を参照ください。

日本で収入を得ている方

働き方が多様化し、「フルリーモートで日本の会社の有給インターンシップをした」「日本の会社とフリーランス契約して留学中も働いている」「YouTubeを含むSNSで稼いでいる」というお客様の話も聞くようになりました。このような場合について、日本での確定申告が必要か、オーストラリアでまとめて申告できるのかなどの質問をいただきますが、それぞれの状況(「日本の税法上の居住者か非居住者か」「オーストラリアの税法上の居住者か非居住者か」「収入の金額」「収入源(働き方)」など)によって異なります。個別の事案に対する回答はできかねますので、税理士等へご相談ください。

英語での問い合わせに不安がある方

ATOを含むオーストラリアの公的機関への問い合わせの際、英語に不安のある方は、通訳サービス(TIS National Services)を利用することができます。下記へ電話すると、日本語通訳者と問い合わせ機関の担当者との3者通話になります。①TIS National Servicesへ電話する。

オーストラリア国内から:13 14 50

オーストラリア国外から:+61 3 9268 8332

②音声で「利用したい言語を言ってください」と指示があるので、「Japanese」と答える。

③音声で下記のようなやりとり(英語)のあと、日本語通訳者で繋いでもらえます。

「Japaneseですね。間違いないですか?」「Yes」

「以前利用したり、Migration Agentとして登録したことがありますか?」「No」

「オペレーターにつなぐのでお待ち下さい」

④日本語通訳者へタックスリターンの件でATOに繋いでほしい旨伝える。

※備考※

・このページは2025年7月現在の情報に基づいています。

・オーストラリア留学センターではタックスリターンのお手伝いはしておりません。オンライン申請の仕方などについても回答致しかねます。ご不明な点は、ATOもしくは登録税理士へご相談ください。

・オーストラリア留学センターでは銀行口座解約の代行等は行っておりません。また、同手続きについての詳細などについてのお問い合わせには回答致しかねます。ご不明な点は、各銀行へご相談ください。